前言:黃金超級牛市的結構性推力

各位信任天鴻商行、願意將您的「硬通貨」交予我們的客戶和投資者,大家好!我是回收商,深知您手中每一兩黃金的價值與重量。當前,國際金價正處於一個史無前例的「超級牛市」之中,這絕非曇花一現,而是由多個強大且持久的結構性因素所推動。

我們的核心業務是回收貴金屬,我們最關心的就是如何協助您在最佳時機將實金兌現,實現財富最大化。以下,我們將結合最新的市場數據和華爾街頂級機構的預測,為您詳細拆解 2026 年的黃金走勢,並精準鎖定出售實金的黃金窗口。

實物黃金是市場波動中可靠的價值儲存工具。

一、黃金市場現狀(2025年末)與短期波動分析

截至 2025 年 11 月末,國際現貨金價(XAU/USD)持續在高位盤整,成功堅守在 每盎司 4,100 美元 的關鍵心理關口之上。雖然金價自 10 月 20 日創下 4,381.21 美元的歷史高點後有所回檔,累計回檔約 5%,但市場根基依然穩固,始終堅守 4,000 美元整數大關。

從我們回收商的角度來看,當前的市場正處於一個「政策真空期」的典型整理階段。雖然市場對聯準會(Fed)在 12 月降息一碼的機率飆升至 85%,但部分投資者選擇獲利了結,導致金價提前消化了部分利好。

短期技術面觀察:

- 目前金價的 60 周期簡單移動平均線(約 4100.56 美元)構成強勁支撐。

- 技術分析師認為,4190 至 4210 美元阻力區間 是多頭動能的關鍵門檻。如果金價能有效突破並站穩此區間,將為重返歷史高點打開上行通道。

- 反之,如果 4000 美元 的雙重心理大關被有效跌破,則可能觸發更深幅度的技術性拋售回調。

二、2026年黃金價格走勢預測:直奔新高

華爾街各大投行一致認為,推升金價的力量仍在持續,這波漲勢極可能一路延續至 2026 年,並持續刷新紀錄。對於持有實金的投資者而言,這意味著我們可能尚未看到這輪牛市的頂部。

| 機構名稱 | 預測目標價(每盎司) | 港幣換算 (參考值) | 主要預測依據 |

|---|---|---|---|

| 美國銀行 (Bank of America) | 最高 $5,000 | 約 HK$ 39,000 | 美國赤字擴大及非典型宏觀政策 |

| 德意志銀行 (Deutsche Bank) | 最高 $4,950 | 約 HK$ 38,610 | 部位修正完成,結構性因素持續 |

| 高盛 (Goldman Sachs) | $4,900 | 約 HK$ 38,220 | 央行持續購金潮、私人部門資產多元化 |

| 瑞銀 (UBS) | $4,700 | 約 HK$ 36,660 | 較低的實質利率、地緣政治動盪 |

鑑於目前金價(截至 11 月)約為 $4,187,各大投行預測金價在 2026 年仍有 17% 至 19% 的上漲空間。

三、支撐黃金牛市的結構性力量:三個核心邏輯

這波金價的飆升並非短期投機,而是由三大核心結構性邏輯共同驅動的:

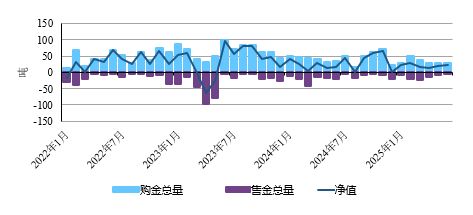

1. 央行購金潮與「去美元化」趨勢

全球央行,尤其是新興市場國家(EMDE),持續作為黃金市場的淨買家。他們正在以兩倍於過去十年的平均速度累積黃金。

全球央行對黃金的持續需求是當前金價最堅實的結構性支撐。

- 政治中立資產需求: 歐美對俄羅斯的制裁凍結了其外匯儲備,促使各國央行意識到美元體系可能成為地緣政治武器。黃金作為一種「超主權資產」,成為資產配置中的「政治中立選項」。

- 儲備地位提升: 歐洲央行(ECB)的報告顯示,截至 2024 年,黃金佔全球官方外匯儲備的比重已上升至 20%,正式超越歐元,成為全球第二大儲備資產,僅次於美元。

- 長期支撐: 根據 2025 年 6 月的央行調查,高達 95% 的受訪者預期全球央行黃金儲備在未來 12 個月內將繼續增加。

2. 聯準會政策轉向與實質利率邏輯

黃金是一種不產生利息的資產。因此,利率環境對其吸引力至關重要。

聯準會降息預期將降低持有黃金的機會成本,推高金價。

- 降息週期預期: 高盛預測聯準會將在 2026 年第二季前降息 100 個基點。一旦降息週期確立,持有黃金的「機會成本」就會下降,使其相對於低收益的債券更具吸引力。

- 通脹與美元信用危機: 對抗通膨和對美元信用體系的擔憂,持續推升黃金的避險需求。

3. 地緣政治風險與避險需求 (亂世定海神針)

從烏克蘭戰爭、中東衝突到中美貿易緊張局勢的重現(如川普的關稅威脅),地緣政治不確定性已成為全球市場的新常態。

黃金被視為應對戰爭、制裁、金融危機或經濟衰退的終極避險工具。

黃金被視為應對戰爭、制裁、金融危機或經濟衰退的終極避險工具。在極度恐慌時期,資金甚至可能同時湧入美元和黃金,打破兩者的傳統反向關係。

四、何時是出售實金的最佳時機?(回收商的實戰策略)

作為回收商,我們理解您出售實金的目的是為了獲得資本利得或將資產變現。由於當前黃金牛市的結構性力量依然強勁,我們建議您應關注可能導致結構性逆轉的宏觀訊號,而非短期的技術回調。

對於以獲利為目的的投資者,最佳出售時機的出現,將是以下「四大結構性支柱」出現動搖或市場情緒達到極致的時刻:

訊號一:宏觀政策轉向或降息週期提前結束

如果聯準會因美國經濟表現超預期強勁或通脹頑固不退,而大幅減少原定的降息幅度(甚至重新考慮升息),將顯著提高持有黃金的機會成本,削弱其吸引力。此外,當市場普遍預期的降息真正兌現時,若金價未能進一步上攻,反而出現回調,可能是部分避險資金撤離的訊號。

訊號二:地緣政治風險實質性緩解

全球主要衝突結束:俄烏衝突、中東緊張局勢或中美貿易戰僵局若出現實質性的外交或停火協議,將導致全球避險情緒大幅消退,資金可能回流至風險資產。

訊號三:供需壓力與消費受抑

- 央行購金動力減弱: 如果金價突破 4000 美元後,央行開始顯著減緩買入步伐,這將移除一個重要的結構性支撐。

- 回收金供應激增: 金價飆升會刺激「回收金」(例如您手中的實金、舊金飾)的供應量大幅提升。如果回收金供應持續放量,將有助於補充市場供應,對金價形成抑制作用。

訊號四:技術面與心理極限

- 未能突破歷史極限: 如果金價多次衝擊華爾街預測的 $4,500 – $5,000 阻力區間後均告失敗,並形成如「頭肩頂」等主要反轉形態,可能標誌著市場頂部的確立。

- 關鍵支撐失守: 如果金價跌破 4,000 美元關口,並進一步跌破重要長期均線或支撐位(如 3,800 美元),可能引發技術性止損盤湧出,這會是一個迅速變現的警訊。

【天鴻商行的建議】

對於追求長期保值(例如傳承)的實金持有者,黃金應作為資產配置中的「定海神針」,不應隨意因短期價格波動而出售。但若您的目標是捕獲這波牛市的最高資本利得,則應將上述宏觀轉折訊號作為主要的賣出依據,而非僅僅是短期技術指標。

五、回收商的專業服務與價格參考

作為專業的貴金屬回收商,我們的工作不僅是報價,更是為您提供一個將實金轉化為流動資金的安全、透明渠道。

實金回收價格與成本考量:

出售實金時,您需要理解交易成本的差異。實體黃金(金條/金粒)通常具有較高的買賣差價(火耗),而且與黃金 ETF 或期貨等金融工具相比,流動性較低。我們天鴻商行承諾提供最具競爭力的回收價格,盡可能縮小這個差價,確保您的實金價值得到充分體現。

選擇免火耗、免佣金的專業回收商,能確保您的實金以最貼近市場的價格變現。

價格參考:

國際金價是以盎司(Ounce)計價,如果我們以當前現貨金價約 $4,187 USD/盎司(截至 2025 年 11 月末)為例,按 1 USD = 7.8 HKD 的參考匯率計算,約為 HK$ 32,658.6 /盎司。當您決定出售時,我們會以當日國際現貨金價為基礎,結合實金的成色和重量,為您提供最準確、最及時的回收價格。